21 Temmuz tarihinde Eticaret MAG’de yayınlanan yazımı aşağıda bulabilirsiniz.

Elektronik ticaretle ilgili yazılan birçok kitapta, verilen eğitimlerde hatta katıldığınız organizasyonlarda genellikle bu iş yapış şeklinin avantajlarına değinilir. 7/24, dünyanın her yerine az maliyetle satış yapabiliyor olma fikri, kolları hemen sıvama dürtüsü uyandırır.

Derinlemesine incelenmeyen nokta; elektronik ticarete konu olan işlemlerin CNP (Card not Present)olmasından dolayı barındırdığı charge-back (ters ibraz) riskidir.

Kısaca açıklamak gerekirse; kart sahibi, alışverişini takip eden 4 ay süre ile (bu süre kısalmaz, lakin uzayabilir) birkaç itiraz kodundan birini seçerek bankası aracılığıyla alışverişine itirazda bulunabilir. Kötüye kullanılabilir endişesi ile detaylarına girmeyeceğim bu itiraza konu olan işlemde, 3D Secure doğrulama yöntemi yok ise; kart sahibi lehine sonuçlanacak bir süreç devreye girmiş olur ve dolayısıyla konu işyerinin zararı ile sonuçlanır.

Avrupa’nın birçok ülkesinde fiziksel dünyada yaşanan Chip&PIN dönüşümü ile birlikte kredi kartı kopyalama riski minimize edilmiştir. Bu gelişme herhangi bir yolla ele geçirilen ve kopyalanamayankredi kartlarının internet üzerinde kullanılmaya başlamasına yol açmıştır. Dolayısıyla fiziksel dünya riski azalırken, online dünya işyerleri için daha riskli bir hal almıştır.

Uzun yıllardır Türkiye’de kullanılan ve gün geçtikce daha son kullanıcı dostu bir hal alan 3D Secure doğrulama yöntemi , dolandırıcılık nedeni kodlu itirazların önüne geçerek riski minimize edebilmek maksadıyla ; MasterCard ve VISA tarafından geliştirilmiştir.

Kısaca CHIP&PIN’in internet üzerindeki versiyonu olarak adlandırabileceğimiz bu ürün, 2010 yılına kadar yeterli ilgiyi görmemiş olsa da, özellikle 2010 yılı birlikte Türkiye’de gerçekleşen tüm e-ticaret transaction’larının %12’sinde kullanılmıştır. Sigorta ve acenteler aracılığıyla yapılan ciroları bir kenara koyarsak bu oranın yaklaşık %23’e çıktığını görürüz.

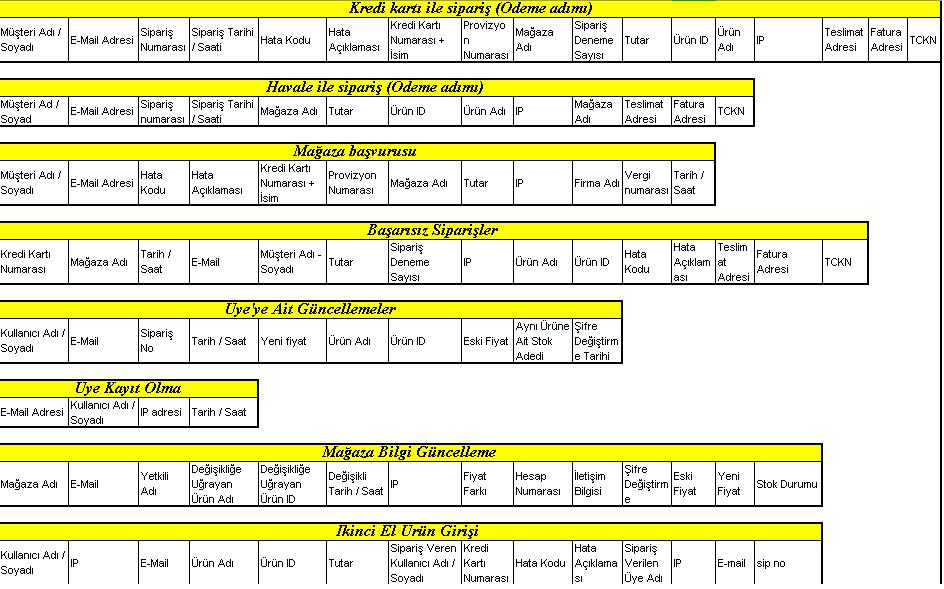

Yukarıdaki tabloda 2010 yılında Half ve Full Secure doğrulanan toplam transaction sayısını bulabilirsiniz. 2011 yılında bankaların 3D Secure sayfaları optimizasyonları ile bu adetlerde %30’luk bir artış beklediğimi de eklemek istiyorum.

2010 yılı ile birlikte özellikle ISKI, IGDAS, Gelir İdaresi Başkanlığı vb. devlet kurumlarının elektronik ticaret’le tanışması ve sadece 3D Secure doğrulama yöntemi ile ödeme kabul etmesi, bu doğrulama yöntemininin Türkiye’de kullanım oranını artıran bir kaldıraç vazifesi görmüş, işletmelerin 3D Secure yüzünden ciro kaçırırım endişesini ortadan kaldırmaya başlamıştır.

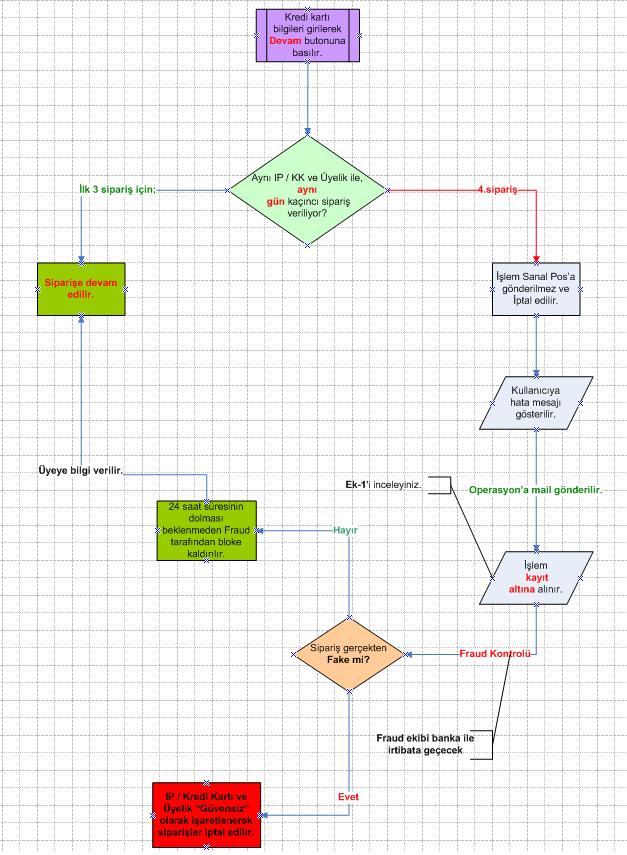

Öyle ki “Private Shopping” gibi rekabetin yoğun yaşandığı bir modelde bile sektör büyüklerinden bazıları 3D Secure’suz yola devam ederken, bazıları sadece 3D Secure doğrulama yöntemi ile ödeme kabul etmektedir. Bugün birçok büyük B2C, C2C hatta B2B full secure veya belirledikleri bazı kurallara takılan üyeleri 3D Secure ile alışverişe yönlendirmektedir. (Örneğin; yeni üye ve kolay paraya çevrilebilir bir ürün alıyor ise)

Gelelim 3D Secure kullanmalı mıyım sorusunun cevabına, sektörde karşılaştığım 3 tip işletme var. Kısa kısa açıklamaya çalışacağım.

3D Secure’u ciro kaçırırım endişesi ile kullanmak istemeyenler

Bünyesinde tecrübeli fraud (sahtekarlık) departmanı kurmuş, yüksek kar marjı ile çalışan, uzun yıllar sektörde faaliyet gösterdiği için; müşteri database’i oluşturmuş online işletmeler. Bu tip işletmeler 3D Secure’u genellikle bazı kurallara takılan üyeleri doğrulamak için kullanırlar. Bugün sektörde faaliyet gösteren birçok büyük B2B ve B2C’de 5 ila 15 kişi arasında fraud ekipleri bulunmaktadır.

3D Secure olmadan faaliyetlerine devam edemeyecek olanlar

Özellikle düşük kar marjı ile çalışan ve riskli ürün grupları olarak adlandırılan, kolay paraya çevrilebilen ürünler satan işyerleri (altın, kontör, cep telefonu, uçak bileti vb.)

Burada yaşanabilecek bir charge-back düşük kar marjı ve yüksek sepet ortamalasından dolayı işyerini zarara uratacağından, işyerinin 3D Secure’suz yaşamaya devam edebilmesi mümkün değildir.

3D Secure’den habersiz, tesadüfen faaliyetlerine devam eden işyerleri

Düşük kar marjı ile kolay paraya çevrilebilen ürün satışı yapan, bünyesinde fraud birimi kurmamış işyerleri. Dolandırıcılar tarafından keşfedilene kadar faaliyetlerine devam edebileceklerdir.

“Elektronik Ticarette Fraud Önleme Yöntemleri” ile başladığım online ödemede güvenlik olgusunu, 3D Secure ve Türkiye’de kullanımı ile bir adım öteye taşımayı planladım. Güvenlik nedeniyle detaylandıramadığım birkaç nokta olsa bile, özellikle bankaların 3D Secure sayfalarında yakın zamanda yapılan optimizasyonlar ile birlikte artan müşteri deneyimi fırsatları beraberinde getiriyor.

Diğer taraftan, Türkiye’de kullanılan debit kartların (69 mio adet) sadece 3D Secure ile online provizyon alabiliyor olması kredi kartı kullanmayan, debit kartı ile online alışveriş yapmak isteyen kullanıcılara da altyapı sağlayabilmenize olanak sağlıyor.